12月8日,上交所官网消息显示,北京京仪自动化装备技术股份有限公司(下称:京仪装备)披露招股说明书,公司拟于科创板上市。此次IPO,京仪装备拟募资9.06亿元,主要用于集成电路制造专用高精密控制装备研发生产(安徽)基地项目及补充流动资金。

公开资料显示,京仪装备成立于2016年6月,实际控制人为北京市国资委。公司主要从事半导体专用设备的研发、生产和销售,主营产品包括半导体专用温控设备、半导体专用工艺废气处理设备和晶圆传片设备。

据财经网了解,京仪装备是目前国内唯一一家实现先进制程半导体专用温控设备大规模装机应用的设备制造商,也是国内极少数实现先进制程半导体专用工艺废气处理设备大规模装机应用的设备制造商,公司产品已广泛用于中芯国际、华虹集团、大连英特尔、广州粤芯、睿力集成等国内主流集成电路制造产线。

国产替代进程提速

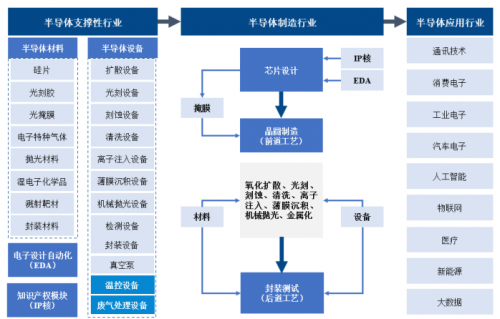

半导体设备指半导体产品在制造和封测环节所要用到的所有机器设备,广义上也包括生产半导体原材料所需的机器设备,包括光刻机、刻蚀机、薄膜沉积设备、离子注入机、测试机、分选机、探针台等。

根据半导体行业内“一代设备,一代工艺,一代产品”的经验,半导体产品制造要超前电子系统开发新一代工艺,而半导体设备要超前半导体产品制造开发新一代产品。

因此,半导体设备行业被视为半导体芯片制造的基石,因此半导体设备行业被视作半导体制造的基石,是半导体行业的基础和核心。

2021 年全球半导体设备市场规模达 1,026.40 亿美元,较 2020 年同比增长 44.16%;2010 至 2021 年,全球半导体设备市场容量增长了 631.00 亿美元,年复合增长率达到 9.06%,保持高速增长趋势。

受益于中国集成电路产业的快速发展,我国半导体设备市场规模持续扩大。

2011 至 2021 年,中国大陆半导体设备销售额增长了 259.7 亿美元,年复合增长率高达 23.29%,增速远高于全球平均增速。2020 年,中国大陆凭借 187.2 亿美元销售金额首次成为全球半导体设备第一大市场。

近年来,随着全球半导体产业链不断向中国大陆转移,中国半导体设备市场国产替代进程明显。

2021年国产半导体设备销售额为385.5亿元,占中国大陆半导体设备销售额的比例为 20.02%。

半导体设备国产替代的黄金浪潮已经开启。整体而言,国产设备基本可以覆盖到半导体制造的各阶段所需,尤其在刻蚀、清洗、薄膜等设备方面表现突出。

值得一提的是,在某些细分领域,中国半导体设备厂商已经形成一定的技术突破并形成成熟产品。其中,北方华创在ICP(电感耦合等离子体)刻蚀领域较具优势,其14纳米等离子硅刻蚀机已成功进入主流项目产线,中微公司的介质刻蚀已进入台积电5nm产线。

一位业内专家对财经网表示,随着我国半导体产业链逐步走向成熟,从节约设备成本、提高设备性价比、实现对半导体设备的定制要求以及更高质量的售后服务的角度考虑,国产半导体设备均已成为国内半导体厂商的重要选择。而在人工智能、云计算等战略新型产业发展的推动下,国产半导体专用设备未来仍有巨大的市场空间。

先进制程温控设备独一家

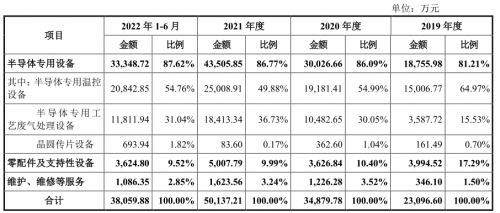

从营收构成上看,京仪装备主营业务共分为半导体专用温控设备、半导体专用工艺废气处理设备以及晶圆传片设备等三部分。其中,半导体专用温控设备及半导体专用工艺废气处理设备合计收入占比超过97%,为公司主要收入来源。

京仪装备半导体专用温控设备、半导体专用工艺废气处理设备以及晶圆传片设备均属于前道设备。其中,半导体专用温控设备属于公司优势领域。招股说明书显示,京仪装备在半导体专用温控设备领域国内市场占有率约为 37%。

在半导体专用工艺废气处理设备领域,京仪装备也是目前国内极少数实现先进制程半导体专用工艺废气处理设备规模装机应用的设备制造商。

招股说明书显示,预计 2021 及 2022 年国内新增 12 寸晶圆产能约 570 千片/月,京仪装备在半导体专用工艺废气处理设备领域国内市场占有率约为 12%。

值得一提的是,在逻辑芯片领域,28nm 以下为业内先进制程,京仪装备产品已经适配国内最先进的 14nm 逻辑芯片制造产线;在 3D NAND 存储芯片领域, 128 层以上(含 128层)为业内先进制程,京仪装备产品已经适配国内最先进的 192 层 3D NAND 存储芯片制造产线。

长江存储贡献半数营收

财务数据显示,2019年-2022年上半年,京仪装备实现营业收入分别为23,096.60 万元、34,879.78 万元、50,137.21 万元和 39,164.93 万元,扣非净利润分别为-3,146.32 万元、94.99 万元、5,490.21 万元和 7,362.33 万元。

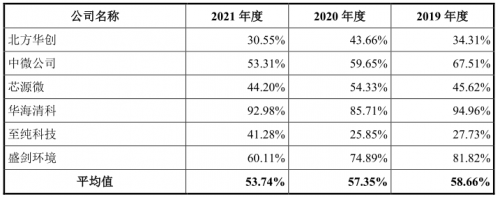

不难看出,随着公司产品类型不断丰富,京仪装备销售规模及净利润水平持续增长。与此同时,在规模效应的带动下,京仪装备盈利能力也有了明显提升。报告期各期,公司主营业务毛利率分别为27.56%、29.56%、38.03%和41.06%,毛利率水平提升明显。

从细分领域竞争格局上看,京仪装备在半导体专用温控设备的主要竞争对手为 ATS 公司、SMC 公司,在半导体专用工艺废气处理设备的主要竞争对手为爱德华公司、戴思公司。对比来看,2019 年度和 2020 年度,京仪装备毛利率水平明显低于境外对手;但自2021年起,随着公司产品技术水平的提升,京仪装备毛利率水平与境内外同行业可比上市公司毛利率水平基本一致。

一位私募基金经理对财经网表示,由于集成电路制造业务投入金额巨大、产能爬坡周期较长、技术门槛要求较高等特征,整个集成电路制造产业集中度较高,京仪装备客户集中度较高符合这一行业特性。从过去三年数据来看,中微公司等半导体设备企业前五大客户销售占比平均值超过50%。

据财经网统计,自科创板设立以来,共有中芯国际、中微公司等近90家半导体公司成功实现上市,涉及设计、制造、封测、设备、材料、IDM、分销等细分领域,科创板已经成为我国半导体上市公司的首选。可以预期的是,在资金助力以及规范发展之下,企业上市之后将获得更大的发展空间,并进一步反哺推动国内半导体产业的发展。

文/赵永俭